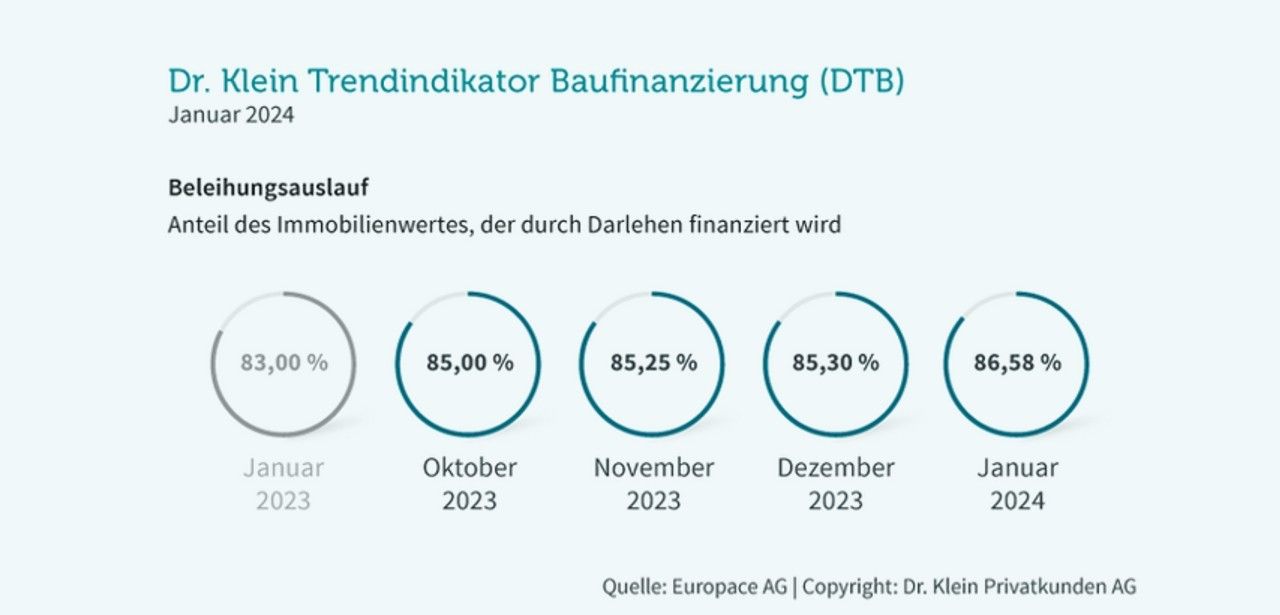

Der Beleihungsauslauf, der das Verhältnis zwischen der benötigten Kreditsumme und dem Beleihungswert der Immobilie ausdrückt, ist zu Jahresbeginn angestiegen. Im Januar 2024 lag er durchschnittlich bei 86,58 Prozent, was 1,28 Prozentpunkte höher ist als im Vormonat. Verglichen mit dem Vorjahresmonat ist der Anstieg noch deutlicher, da der Beleihungsauslauf im Januar 2023 bei 83 Prozent gelegen hatte. Dadurch müssen Käufer weniger Eigenkapital in ihre Immobilienfinanzierung einbringen. Allerdings sind mit einem höheren Fremdfinanzierungsanteil auch ungünstigere Konditionen und höhere Zinsen verbunden.

KfW-Darlehen für Immobilienerwerb vorübergehend gestoppt

Trotz der strengen Vergaberichtlinien für Baufinanzierungskredite in Deutschland können Immobilienkäufer weiterhin eine solide finanzielle Grundlage für den Erwerb eines Eigenheims schaffen, auch wenn der Beleihungsauslauf hoch ist. Die Kreditanstalt für Wiederaufbau (KfW) spielt eine entscheidende Rolle bei der Vergabe von Fördermitteln für den Immobilienerwerb. Allerdings wurden aufgrund der Sperre des Bundeshaushalts im Dezember 2023 einige Förderprogramme vorübergehend ausgesetzt. Im Januar 2024 sank der Anteil der KfW-Darlehen am gesamten Baufinanzierungsvolumen um 3,24 Prozentpunkte auf 7,37 Prozent. Im Vergleich zum Vorjahresmonat stieg dieser Wert jedoch um 2,46 Prozentpunkte an.

Im Januar beläuft sich die monatliche Standardrate für einen Kredit in Höhe von 300.000 Euro, mit einer Tilgungsrate von zwei Prozent, einer Zinsbindung von zehn Jahren und einem Beleihungsauslauf von 80 Prozent auf nur 1.425 Euro. Dieser Betrag stellt nur einen minimalen Rückgang gegenüber dem Vormonat (1.435 Euro im Dezember 2023) dar und liegt deutlich unter dem Wert von Januar 2023 (1.498 Euro). Dadurch können Immobilienkäufer ihre monatlichen Ausgaben reduzieren und den Traum vom Eigenheim verwirklichen.

Die durchschnittliche Darlehenshöhe ist im Vergleich zum Höchststand zum Ende des Jahres 2023 leicht gesunken, beträgt aber immer noch 294.000 Euro. Im Januar 2023 lag dieser Wert noch bei 272.000 Euro.

Der anfängliche Tilgungssatz bleibt im Januar mit 1,84 Prozent nahezu stabil, zeigt jedoch im Vergleich zum Vorjahresmonat einen leichten Rückgang auf (1,95 Prozent im Januar 2023). Ähnlich verhält es sich mit der Zinsbindung, da Darlehensnehmer im Januar 2024 Zinsen für rund elf Jahre und zwei Monate sichern können, was in etwa der Dauer des Vormonats entspricht. Allerdings hat sich die Zinsbindung im Vergleich zum Januar 2023 um anderthalb Jahre verringert.

Trotz der strengen Vergabe von Baufinanzierungskrediten in Deutschland bietet die Immobilienfinanzierung viele Vorteile, auch bei einem höheren Beleihungsauslauf. Käufer können eine niedrigere monatliche Belastung übernehmen und ihren Traum vom Eigenheim verwirklichen. Es ist jedoch wichtig zu beachten, dass die Zinsbindung und der Tilgungssatz rückläufig sind. Dennoch entscheiden sich viele Kreditnehmer weiterhin für eine langfristige Zinsbindung im Rahmen ihrer Immobilienfinanzierung.